Sehr geehrte Mitinvestoren,

eigentlich sollten hier im Mittelpunkt dieser Ausgabe eine Rückschau auf das vergangene Jahr und auch ein Ausblick für 2022 stehen. Jedoch hat sich die Situation an den Kapitalmärkten seit Mitte Dezember deutlich verändert, sodass ich hauptsächlich hierauf eingehen werde.

Der Fondspreis konnte in 2021 in der S-Tranche um 27,9 % zulegen. Erstzeichner erzielten damit einen Wertzuwachs ihres Investments von 57,8 %. Zum Vergleich: der DAX legte seit dem 1. Juli 2019 um 26,9 % und der EuroStoxx 50 um 30,5 % zu. Eine Bewertung dieser Ergebnisse überlasse ich Ihnen.

Damit möchte ich es mit dem kurzen Rückblick belassen und komme zur aktuellen Entwicklung an den Kapitalmärkten und den Auswirkungen auf die Fondsperformance.

Seit Mitte Dezember hat sich die monetäre Situation an den Börsen, insbesondere in den USA verschlechtert. Die hohen Inflationszahlen bereiten der amerikanischen Notenbank (FED) Sorgen und sie hat die Märkte auf Zinserhöhungen in 2022 vorbereitet. Dies hatte zur Folge, dass die Renditen insbesondere am kurzen Ende stark angestiegen sind. So kletterte die Rendite der 2-jährigen US-Staatspapiere auf ein Niveau von 1 %. Vor genau einem Jahr lag dieser Wert noch bei 0,1 %. Ergo gehen die Investoren von einem Anstieg der Leitzinsen in diesem Jahr von etwa 0,9 % aus. Dies würde 3 bis 4 Zinserhöhungsschritte von je 0,25 % bedeuten. Auch die Zinsen bei den 10-jährigen US-Staatsanleihen zogen in den letzten Wochen an und notieren derzeit um 1,8 % (nach 1,0 % vor einem Jahr).

Dies alles hat insbesondere die Wachstumstitel stärker getroffen, die in den vergangenen Jahren von fallenden Zinsen überproportional profitieren konnten. Jetzt mit der Zinsumkehr geraten diese Unternehmen unter Druck und wurden seit Beginn dieses Jahres verkauft, worunter auch die Wertentwicklung unseres Fonds gelitten hat. Bekanntlich haben wir eine Investmentphilosophie, die besonderen Wert auf Langfristigkeit und unternehmerisches Denken („denken und handeln wie ein Unternehmer“) legt. Daher favorisieren wir insbesondere Unternehmen, die über ein überdurchschnittliches Wachstumspotenzial in den kommenden Jahren verfügen. Wir sind davon überzeugt, dass wie in der Vergangenheit, diese Aktientitel auf lange Sicht besser abschneiden werden als der Gesamtmarkt.

Unverändert legen wir sehr großen Wert auf Qualität im Portfolio. So haben unsere Unternehmen im Durchschnitt mehr liquide Mittel als Schulden (sind also praktisch schuldenfrei) und die Ertragskraft ist deutlich höher als im Marktdurchschnitt. Seit Mitte Dezember laufen jedoch Titel besser, die genau das Gegenteil von unserem Portfolio abbilden.

Vor dem Hintergrund der nachstehenden Erläuterungen gehen wir aber davon aus, dass langfristig die zugrunde liegenden Wachstums- und Ertragserwartungen wieder in den Fokus der Investoren rücken werden.

Als Basis nehme ich die aktuellen Werte des S&P 500 Index. Dort haben die Unternehmen ex Technologie eine durchschnittliche Nettomarge von 9 % und die führenden Technologietitel von 24 %. Unterstellen wir ein jährliches Umsatzwachstum von 5 % bei den Unternehmen ex Technologie und 10 % (deutlich schwächer als in den vergangenen 10 Jahren) bei den IT-Werten für die kommenden 10 Jahre, dann ergibt sich nachfolgendes Bild:

| Non-Tech | Umsatz | Nettogewinn |

| 2021 | 1000 | 90 |

| 2031 | 1629 | 147 |

Der Umsatz und der Reingewinn steigen in 10 Jahren um 63 %.

| Tech | Umsatz | Nettogewinn |

| 2021 | 1000 | 240 |

| 2031 | 2594 | 622 |

Dagegen sollten sich Umsatz und Reingewinn bei den IT-Werten um 250 % erhöhen. Besonders der Vergleich der projizierten Nettogewinne in 2031 ist beachtlich: Bei den Technologiewerten 622 gegen lediglich 147 bei den Non-Techwerten.

Der kumulierte Reingewinn für den gesamten Zeitraum ist bei den Gesellschaften aus dem Technologiesektor mehr als dreimal so hoch.

| Non-Tech | 1279 |

| Tech | 4447 |

Diese (zugegeben) vereinfachende Rechnung erklärt, warum Wachstumsunternehmen, unabhängig aus welcher Branche kommend, auf lange Sicht besser an der Börse abschneiden als der breite Durchschnitt.

Der Favoritenwechsel seit Dezember fand hauptsächlich aus zwei Gründen statt. Zum einen aufgrund einer teilweise viel zu hohen Bewertung bei Technologiewerten, insbesondere bei denen, die wenig oder keinen Gewinn erzielen. Zum anderen verschob sich der Fokus von der wie oben beschriebenen langen Sichtweise auf die Gewinnentwicklung für die kommenden 1-2 Jahre. Dennoch bin ich der festen Auffassung, wir mit unserer Anlagephilosophie auf Dauer erfolgreich sein werden.

Unsere Aufgabe im Portfoliomanagement besteht darin, die Werte aufzunehmen, die in den kommenden Jahren ein überdurchschnittliches Wachstum erzielen können und angemessen bewertet sind. Hierzu gehören Unternehmen wie Microsoft, Nvidia, Alphabet (Google), MSCI, Moodys, Fortinet u.a. So werden aktuell Alphabet und Facebook „nur“ mit einem Kurs-Gewinn-Verhältnis von 22 gehandelt – analog zum Gesamtmarkt, obwohl die Wachstumsraten beider Gesellschaften auch zukünftig deutlich höher ausfallen dürften.

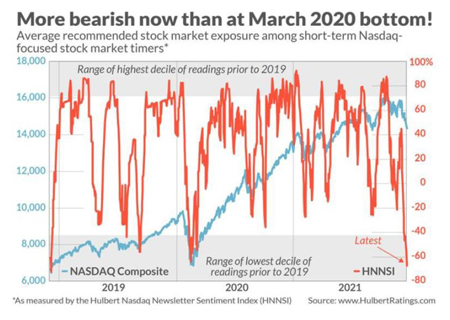

Das nachfolgende Schaubild zeigt die Stimmung der Investoren gegenüber den Technologieunternehmen. Sie ist derzeit negativer als am Tiefpunkt der Corona-Krise im März 2020.

Nur 21 % der Börsenbriefe in den USA sind derzeit positiv für den Markt. Tiefer war dieser Wert lediglich im August letzten Jahres mit 20 %. Ausgehend von diesem Stimmungsbild scheint eine Bodenbildung in den kommenden Wochen nicht unrealistisch zu sein.

Wie am Anfang berichtet, hat die Zins- und Inflationsentwicklung die Marktführerschaft über das Börsengeschehen übernommen. Die aktuellen Inflationsraten in Deutschland (5,3 %) und USA (7,0 %) werden mit hoher Wahrscheinlichkeit allein aufgrund von Basiseffekten im weiteren Jahresverlauf deutlich zurückgehen. Spannend wird es in den USA werden, da hier im Gegensatz zum Euroraum eine Lohn-Preis-Spirale nicht ausgeschlossen werden kann und die Inflationsrate durch die „Paychecks“ an die Bevölkerung hausgemacht ist.

Die Frage wird sein, wie stark die amerikanische Notenbank in 2022 und evtl. auch im Folgejahr die Zinsen erhöhen wird. Ebenso spannend zu beobachten, ob die jetzt eingepreisten 0,9 % Zinsanstieg schon ausreichen oder es hier noch weitere Steigerungen geben wird.

Warum diese Frage? Es fällt auf, dass die implizite Inflationsrate in den letzten Wochen um 0,4 % gefallen ist. Diese Entwicklung verläuft konträr zum Renditeanstieg an den Rentenmärkten. Gemäß einer weiteren Umfrage in den USA gehen derzeit 73 % der Investoren von einer Rezession in 2024 aus. Die zuletzt veröffentlichten Konjunkturdaten deuten auf ein abgeschwächtes Wachstum in diesem Jahr hin. Das erklärt auch das Verhalten der Marktteilnehmer mit ihren Verkäufen, denn nichts hasst der Börsianer mehr als Unsicherheit.

Ich vergleiche die aktuelle Situation mit der in 2017 – 2018. Auch damals setzte der Markt auf steigende Zinsen (die Rendite der 2-jährigen US-Staatsanleihen kletterte um 1,7 %) und der Aktienmarkt verlor erst gegen Ende des Zinsanstiegs deutlich an Wert (4. Quartal 2018). Ähnlich könnte es auch dieses Mal verlaufen. Lange Zeit hat der Aktienmarkt den bisherigen Zinsanstieg ignoriert, um dann jetzt doch ein wenig in die Knie zu gehen. Einziger Unterschied: Sowohl Growth als auch Value Aktien fielen damals gleichzeitig. Heute wurden nur Growth-Titel abverkauft.

Vorübergehende Verwerfungen an den Märkten werden uns nicht von unseren grundlegenden Überzeugungen abbringen. Mit dem umgesetzten unternehmerischen Investmentansatz und der aktuellen Positionierung des Fonds fühlen wir uns unverändert wohl.

Ihr

Andreas Schmidt