Das abgelaufene Börsenjahr war alles andere als einfach. Nicht nur die Aktien mussten teilweise heftige Kurskorrekturen über sich ergehen lassen. Auch Anleihen verloren zweistellig an Wert. Die Gründe für diese Entwicklung liegen auf der Hand: Der Einmarsch der Russen in die Ukraine und damit verbunden die Verwerfungen bei Rohstoffpreisen, Inflationsraten, Notenbankpolitik und Lieferengpässen. Dies alles führte nicht nur zu den bereits erwähnten Kursverlusten, sondern auch zu einem Richtungswechsel bei den Aktienfavoriten. Lagen in den letzten Jahren die Wachstumswerte in der Gunst der Investoren, so drehte der Wind und die sogenannten Valuewerte wurden von den Anlegen bevorzugt. Da der Fonds für einen bestimmten Stil (Growthtitel) steht, mussten auch wir einen deutlichen Kursverlust in 2022 in Höhe von 22,4 % hinnehmen.

Aber bekanntlich schaut die Börse nach vorne und nicht nach hinten. Was wird uns das Kalenderjahr 2023 bringen? Ich bin der festen Auffassung, dass die Ergebnisse deutlich besser ausfallen werden als im vergangenen Jahr.

Den Optimismus leite ich aus den nachfolgenden Gründen ab:

- Die Inflationsrate hat ihren Hochpunkt gesehen.

- Die Leitzinsen könnten ebenfalls im zweiten Halbjahr sinken.

- Eine Rezession könnte mild oder mit etwas Glück gar nicht stattfinden.

- Speziell an der Wall Street ist die Stimmung „total im Keller“. Dies war in der Vergangenheit oft ein Nährboden für eine deutliche Kurserholung.

- Die aktuelle Bewertung der Aktien ist im historischen Vergleich niedriger als der 10-jährige Durchschnitt.

Gebremst werden kann meine Zuversicht nur durch eine tiefere Rezession in den USA und/oder Europa. Sollte dies wider Erwarten der Fall sein, könnten Aktien große Mühe haben, eine positive Performance zu generieren.

Offen bleibt jetzt noch die Frage, ob Value- oder Growthwerte in 2023 die Nase vorne haben werden. Es könnte ein Patt geben mit leichten Vorteilen für Wachstumswerte, weil viele Wachstumstitel eine derart tiefe Bewertung haben, dass Sie Valuecharakter haben. Ein Anfang in diesem Jahr ist bereits gemacht, da der Nasdaq 100 Index den Dow Jones Industrie Index bisher um mehr als 6 % outperformt hat.

Mein Fazit: Die Aktienbörsen haben das Potenzial für eine positive Überraschung in 2023!

Fonds-Entwicklung

Die Aktientitel im Fonds waren geprägt durch das schwierige Umfeld im letzten Jahr. Zu der negativen Wertentwicklung haben insbesondere die bekannten US-Technologiewerte aus dem Nasdaq Index beigetragen. Apple, PayPal, Amazon, Meta Platforms (ehemals Facebook) und Nvidia führten alleine zu einem Ergebnis von minus 9,1 %. Ursächlich verantwortlich waren aus meiner Sicht zwei wesentliche Merkmale. Da wäre zum Einen die hohe Bewertung zu Beginn des Jahres.

Was noch schwerer wog, war ein Geschäftsverlauf in 2022, der den Erwartungen der Investoren nicht oder nur teilweise entsprach. Spannender die Frage, wie geht es mit diesen Unternehmen weiter? Die genannten Werte haben zumindest in den ersten drei Wochen

im Januar eine Trendumkehr hingelegt, die erfreulich ist. So verbesserten sich Nvidia um 20%, Meta Platforms und Amazon um 14%, PayPal um 9% und Apple um 4% (alle Angaben in Euro). Die Aktien sind für mich selbstverständlich auf dem Prüfstand, trotz Kurserholung. Dies gilt aber auch für die Gesellschaften, die im letzten Jahr einen positiven Beitrag zur Wertentwicklung geleistet haben. Die fünf besten Werte waren Enphase Energy, Vertex Pharma, AK Medical, Medpace und UnitedHealth. Der Performance–beitrag in Euro war + 4,87 %.

Im bisherigen Monatsverlauf zeigen die fünf Gewinner ein gemischtes Bild. Dies könnte auch das Motto für das Gesamtjahr werden. Eine Trendumkehr von 2022 oder anders ausgedrückt: Ein „mean-reversion“ Effekt.

Die Portfoliostruktur wurde zuletzt leicht verändert. So gab es zwei Neuerwerbungen im Fonds: KLA aus den USA. Ein Technologiewert aus der Halbleiterindustrie mit einem hervorragendem Trackrecord in der Vergangenheit. Die Zukunftsaussichten wie „Internet of Things“ sollten die Nachfrage nach Halbleiterprodukten weiter hochhalten, zumal KLA weniger in den deutlich zyklischeren Memory-Chips tätig ist.

Als Beimischung wurde Perfekt Medical aus Hongkong neu in das Portfolio aufgenommen. Das Unternehmen wird von drei Geschwistern geführt und betreibt Schönheitskliniken in Hongkong. Geografisch wurden jetzt vier Kliniken in China eröffnet sowie jeweils eine in Australien und Singapur. Wie im Fondsletter 10/2022 aufgezeichnet, erscheint uns der Markt in Hongkong / China aufgrund der Bewertung der interessanteste Aktienmarkt in diesem Jahr zu sein. So konnte der Hang Seng Index seit Ende Oktober auch bereits 50 % zulegen. Die explizit erwähnten Alibaba kletterten von $ 64 auf $ 120. Zukäufe gab es hier in WuXi AppTec. Abgebaut dagegen wurde Roche Holding. Das Baseler Unternehmen enttäuschte zuletzt bei einigen Forschungsprojekten und die schiere Größe des Konzerns verhindert inzwischen ein dynamisches Wachstum.

Investment Case im Fokus

Nvidia

NVIDIA ist ein führender Hersteller von Grafikprozessoren (GPUs) für Konsumenten und Industrie sowie Prozessoren (CPUs) und APUs (Kombinationen von CPU und GPU) für Großrechner. Der Gaming-Bereich war im Geschäftsjahr 2022 mit 46 % der größte Umsatzträger einschließlich Grafik- einheiten für Laptops, PCs und Spielekonsolen. Der Bereich Data Center stellt 39 % des Umsatzes dar, getrieben von der hohen Nachfrage nach Cloud-Speicher-Anbietern und dem Trend, komplexe Rechenvorgänge in Großrechnern zu berechnen. Die Division Professionelle Visualisierung erzielt 8% der Bruttoeinnahmen und befasst sich mit 3D-Design und Video- und Bildbearbeitung. Der Bereich Automotive trägt aktuell lediglich 2 % zum Umsatz bei .Hat aber das Potenzial für starkes Wachstum aufgrund der kontinuierlich stärkeren Verbreitung von autonomen Fahrzeugen und immer komplexeren Fahrassistenz- und Sicherheitssystemen in den kommenden Jahren. Der Gesamtumsatz betrug rund $27 Mrd. bei einer Brutto-Marge von beachtlichen 67 %! Wettbewerber im Chip-Markt sind hauptsächlich Intel und AMD. Die Markteintrittsbarrieren sind hoch aufgrund der enormen Kapitaleinsätze und der komplexen Technologie. Kunden und Partner von NVIDIA sind breit gefächert von Unternehmen wie Siemens, die mit NVIDIA virtuelle Fabriken modellieren, bis hin zu bekannten Namen wie Tesla, Sony und Amazon.

Analysten erwarten langfristige Wachstumsraten von 15 – 20 % p.a. bei hoher Profitabilität aufgrund der stark wachsenden bestehenden Geschäftsbereiche und der Penetration neuer Segmente wie HealthCare, in dem NVIDIA bei 8 von 10 Operationsrobotern in Krankenhäusern beteiligt ist und mit 7 der größten 10 Pharmaunternehmen kooperiert. Das potenzielle Marktvolumen beträgt eine Billion Dollar. Davon entfallen auf Gaming $ 100 Mrd., $ 300 Mrd. auf Software für Metaverse und künstliche Intelligenz und weitere $ 300 Mrd. auf das traditionelle Chip-Geschäft und den Bereich Mobilität.

Der amtierende CEO Huang, der das Unternehmen 1993 mitbegründete, dürfte auch in Zukunft erfolgreich mit dem Management die Herausforderungen angehen. Das Wachstum von NVIDIA in den letzten fünf Jahren war atemberaubend. Der Umsatz stieg jährlich um 33 %, der Reingewinn um 34 % p. a. Der Konzern hat $ 9 Mrd. mehr Kasse als Verbindlichkeiten. Dies alles führt zu einer höheren Bewertung beim KGV von 45x. Sollten die Analysten mit ihren Vorhersagen für 2025 recht behalten, dann wäre der Titel aber mit einem PE von 31 und dem überdurchschnittlich hohen Wachstumspotenzial angemessen bewertet.

Erfolgsfaktor für den Investor

Return on invested Capital oder Rendite auf das eingesetzte Gesamtkapital (Eigen- und Fremdkapital)

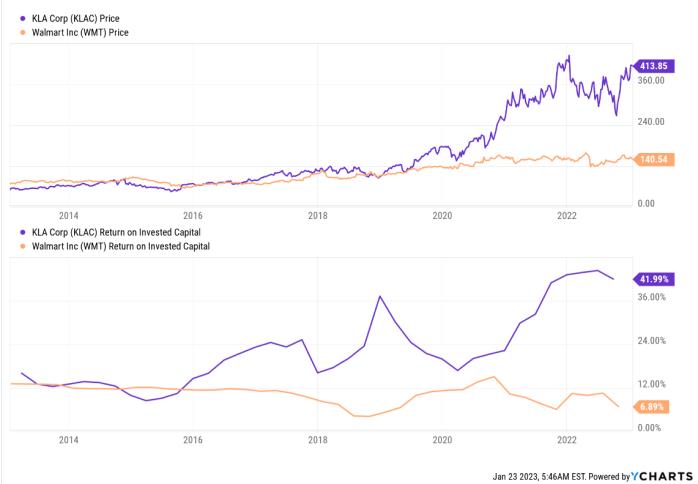

Je höher die Verzinsung (Ertrag) des eingesetzten Kapitals ist, desto profitabler ist ein Unternehmen. Über einen langen Zeitraum sollten Gesellschaften, die ertragreich sind, deutlich besser abschneiden als Firmen, die kaum profitabel sind. RoIC hängt auch von der Industrie ab. Kurzfristige Vergleiche von Unternehmen aus verschiedenen Branchen sind aber nur mit Einschränkung aussagekräftig. Der obere Chart zeigt die Wertenwicklung von KLA (lila) vs. Walmart (orange) seit 2013. Die untere Grafik den RoIC-Verlauf im gleichen Zeitraum. Fazit: KLAs deutlich höhere Ertragskraft spiegelt sich im Kursverlauf wider.

Ihr

Andreas Schmidt

Langfristiges Investieren bringt den Erfolg

Rechtliche Hinweise

Alle Seiten und Dokumente dieser Präsentation stellen weder ein Angebot noch eine Aufforderung zu einem Angebot zum Kauf oder Verkauf irgendeines Wertpapiers oder Vermögenswertes (Aktien, Optionsscheine, Futures, Fonds, Zertifikate, Rentenpapiere, Währungen, Rohstoffe, Immobilien, etc.) dar. Alle Seiten und Dokumente dieser Präsentation stellen auch kein Angebot oder eine Aufforderung zu einem Angebot zum Abschluss eines Vertrages über die Anschaffung und Veräußerung von Finanzinstrumenten (im Sinne von § 2 Absatz 5 des WpIG) oder deren Nachweis (Anlagevermittlung), über die Anschaffung und Veräußerung von Finanzinstrumenten im fremden Namen für fremde Rechnung (Abschlussvermittlung), über die Verwaltung einzelner in Finanzinstrumenten angelegter Vermögen für andere mit Entscheidungsspielraum (Finanzportfolioverwaltung, Vermögensverwaltung, Fondsmanagement etc.) sowie ferner über die Finanzanalyse, die Anlageberatung, das Vermögenscontrolling und über die Beratung von Kunden in wirtschaftlichen Fragen und Fragen der strategischen Vermögensaufstellung dar. Gleichfalls beinhalten diese Seiten und Dokumente keine Empfehlung an Sie, solche Geschäfte und Verträge abzuschließen oder Positionen in Wertpapieren und sonstigen Finanzinstrumenten zu kaufen, zu veräußern oder zu halten. Die Informationen dieser Präsentation ersetzen niemals die persönliche Beratung seitens Ihres Anlage- oder Steuerberaters. Soweit Sie mit uns keine anders lautende ausdrückliche schriftliche Vereinbarung haben, sind wir nicht als Ihr Finanzberater, Analyst, Finanzportfolioverwalter oder Treuhänder im Hinblick auf die in dieser Präsentation beschriebenen Geschäftsarten und Analysen tätig. Jedes Investment in Wertpapiere, Finanzinstrumente und Vermögenswerte gleich welcher Art ist mit Risiken behaftet. Eine Investitionsentscheidung darf nicht auf der Grundlage dieser Seiten und Dokumente erfolgen. Der Herausgeber ist nicht verantwortlich für Konsequenzen, speziell für Verluste oder entgangene Gewinne, die durch die Verwendung der auf diesen Seiten und Dokumenten enthaltenen Daten, Ansichten und Rückschlüsse folgen bzw. folgen können. Dies gilt für die vertragliche und quasi-vertragliche als auch für die deliktische Haftung. Zurückliegende Wert-, Preis- oder Kursentwicklungen geben keine Anhaltspunkte für die zukünftige Entwicklung eines Investments. Der Herausgeber übernimmt keine Gewähr für einen bestimmten Anlageerfolg oder eine bestimmte Wertentwicklung, für entgangene Gewinne oder für steuerliche Folgen von Anlagestrategien und / oder einzelner Finanzinstrumente. Insbesondere übernimmt er auch keine Haftung für Verluste aus allgemeinen und den mit Anlagen verbundenen spezifischen Risiken.